Spare barnetrygd

Barnetrygden vokser mest i fond

Ønsker dere å få mest mulig ut av barnetrygden? Da må pengene ut av banken.

Da Foreldre & Barn spurte leserne om hva de bruker barnetrygden til, svarte én av fire (26 prosent): «Barnetrygden settes på en egen sparekonto som barnet får disponere fritt ved fylte 18 år.»

Lar pengene stå i banken

- Mange av dem som sparer barnetrygd, er veldig tradisjonelle i sitt sparevalg. De setter pengene i banken, bekrefter Silje Sandmæl, forbrukerøkonom i DNB.

To av tre (67 prosent) forklarte at «barnetrygden går inn på familiekontoen og brukes til mat, klær og andre fortløpende utgifter.»

Kunne spart 100.000 mer

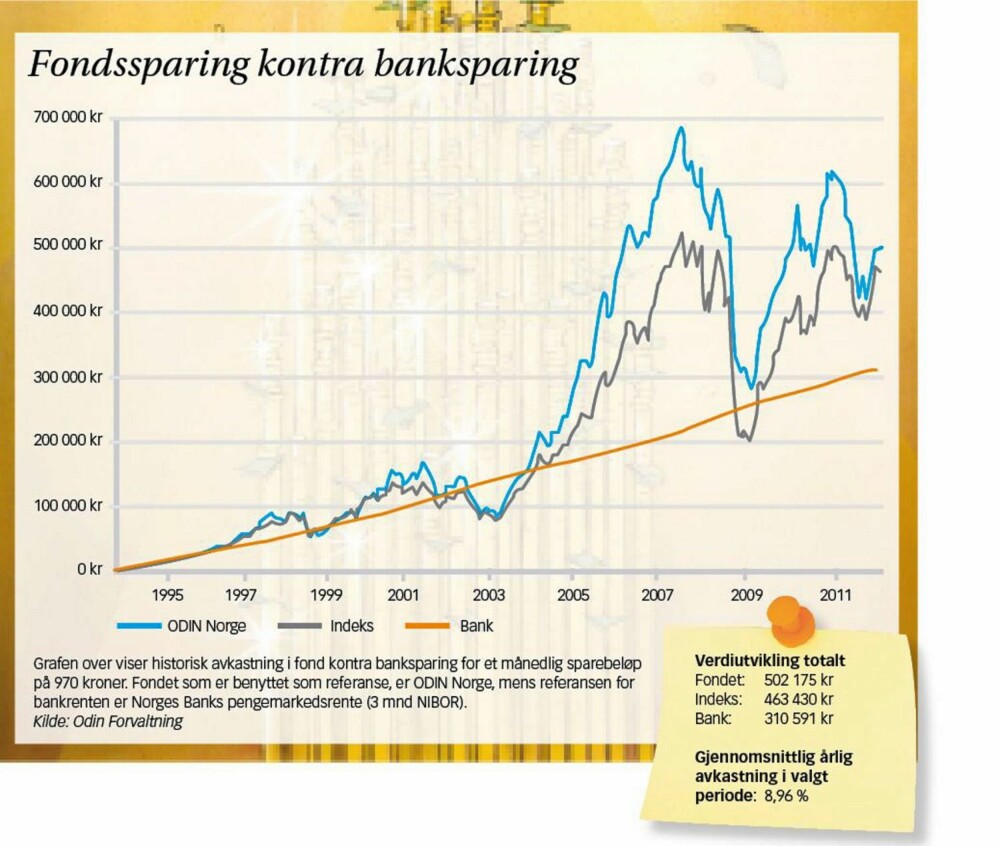

Ifølge informasjonssjef Frode Sandal i Sparebank 1 SR-bank ville sparing i ett av deres fond - ODIN Norge - gitt 343.000 kroner på konto, dersom man hadde satt av 1000 kroner hver måned siden mars 1997.

Plassering i sparekonto i samme bank i samme periode ville gitt nær 100.000 kroner mindre, 246.000 kroner.

Høyere risiko med fondssparing

- Langsiktig sparing i fond har historisk sett gitt bedre avkastning enn bank, fremhever Asbjørn Vagle, direktør for formueforvaltning i Skagenfondene.

Men noen garanti for at fremtidig avkastning blir lik historisk avkastning, har man aldri. Med høyere avkastning følger også høyere risiko.

Fond = langsiktighet

Det vanligste i Norge er å spare i aksjefond. Men i Foreldre & Barns undersøkelse om hva norske familier gjør med barnetrygden, svarer bare fire prosent at de investerer i aksjer.

Ifølge Finansportalen.no bør man ikke plassere penger i aksjefond dersom man har en sparehorisont som er kortere enn fem år.

I pengemarkedsfond og obligasjonsfond er avkastningen normalt noe lavere. Her plasseres pengene i rente- og obligasjonsmarkedet. Velger du kombinasjonsfond, plasseres pengene i både rentebærende papirer og aksjer.

Fond er ingen brukskonto

Da barnetrygden ble innført i 1946, var det årlige beløpet 180 kroner. Stønaden ble gitt fra og med det andre barnet i familien. Nå er det månedlige beløpet 970 kroner pr. barn (med ulike tillegg for dem som kvalifiserer for det).

- Foreldre som vurderer å spare deler eller hele barnetrygden, bør først regne på hvorvidt de trenger barnetrygden for å dekke de løpende utgiftene ved å ha barn. Sparingen må ikke bli en belastning på familieøkonomien, understreker Asbjørn Vagle i Skagenfondene.

Kan tape penger

- Hvis spareplanen er for stram, kan man bli nødt til å ta ut deler av sparebeløpet på kort sikt. Og dersom barnetrygden er investert i fond, risikerer man å måtte ta ut penger med tap. Fondssparing er sensitivt for kurssvingninger. Derfor bør sparing av barnetrygd i fond ha en lang tidshorisont, gjerne helt fram til barnet fyller 18 år og barnetrygden avsluttes, sier Vagle.

Ingen skatt på renteinntekter

Det er også verdt å merke seg at den skattemessige forskjellen er stor mellom plassering i fond og i bank.

Der renteinntektene i bank inntektsbeskattes med 28 prosent hvert år, vil ikke en gevinst i et fond beskattes før andelene i fondet selges.

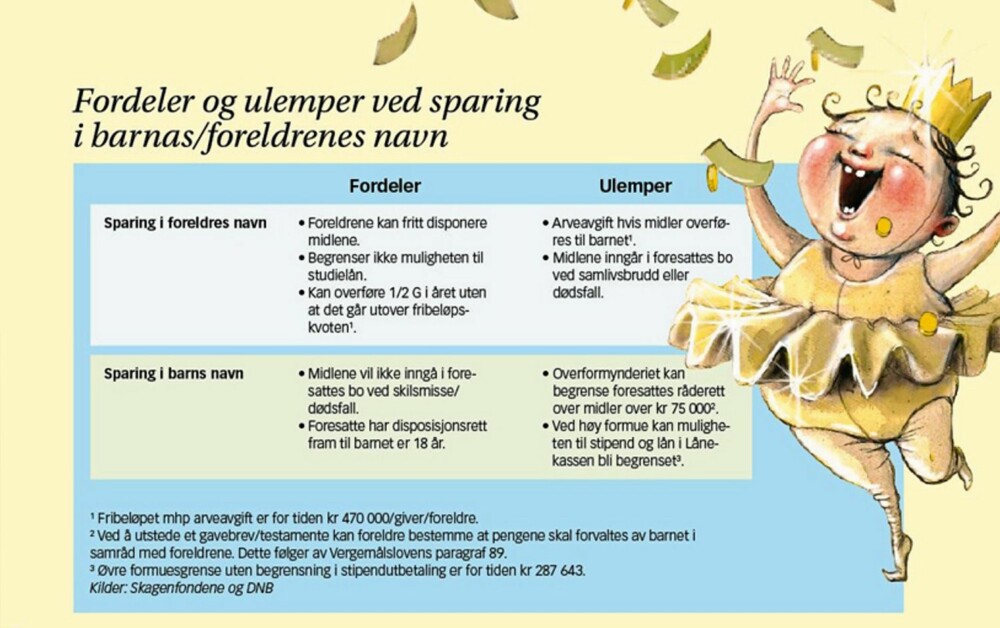

SPARE I FORELDRENES NAVN?

Det er fordeler og ulemper enten dere sparer i barnas eller foreldrenes navn:

Fordeler ved å spare i foreldrenes navn :

- Foreldrene kan fritt disponere midlene

- Begrenser ikke muligheten til studielån

- Kan overføre ½ G i året uten at det går utover fribeløpskvoten på kr 470.000.

Ulemper:

- Arveavgift hvis midler overføres til barnet. Fribeløpet for arveavgift er for tiden kr 470.000/giver/foreldre.

- Midlene inngår i foresattes bo ved samlivsbrudd eller dødsfall.

Fordeler ved å spare i barnas navn:

- Midlene vil ikke inngå i foresattes bo ved skilsmisse eller dødsfall.

- Foresatte har disposisjonsrett fram til barnet er 18 år.

Ulemper:

- Overformynderiet kan begrense foresattes råderett over midler over kr 75.000. Ved å utstede et gavebrev/testamente kan foreldre bestemme at pengene skal forvaltes av barnet i samråd med foreldrene. Dette følger av Vergemålslovens paragraf 89.

- Ved høy formue kan muligheten til stipend og lån i Lånekassen bli begrenset. Øvre formuesgrense uten begrensning i stipendutbetaling er for tiden kr 287.643.

Slik er forskjellene:

Er det stor fare for at man vil trenge barnetrygden til eksempelvis å betale uforutsette utgifter, vil sannsynligvis banksparing være mest hensiktsmessig.

Hovedfordelen med banksparing er at pengene ...

- er tilgjengelige hele tiden

- er trygge mot finansielle stormvinder

- gir en forholdsvis forutsigbar avkastning

Ulempen er at renten kan være lav, slik den har vært den siste tiden.

Høyrentekonto

Hovedsakelig finnes det én aktuell sparekonto for barnetrygd: høyrentekonto. De fleste banker tilbyr også såkalte fastrenteinnskudd, men disse er ikke tilgjengelig for sparing av månedlige beløp.

Høyrentekonto gir gjennomgående høyere rente enn sparing på en ordinær brukskonto.

«Denne spareformen er godt egnet hvis du sparer til et bestemt formål,» skriver Finansportalen.no, som er en nettside fra Forbrukerrådet med formål om å gi forbrukerne en oversikt over tilbudet av finansielle tjenester.

Finansportalen.no fremhever at det er store forskjeller mellom innskuddsrentene man tilbys i de ulike bankene. Oppnådd rente vil dessuten avhenge av sparebeløpets størrelse: «Flere banker opererer med trappesatser, slik at du får høyere rente når du for eksempel passerer 50.000 og 100.000 kroner.»

Konto i mors eller fars navn?

Foreldre som vil ha kontroll med den oppsparte barnetrygden, velger gjerne å spare i eget navn i stedet for i barnets. Da har man mulighet til å porsjonere pengene ut når barnet trenger dem.

Her er det imidlertid noen åpenbare ulemper:

Ved et eventuelt dødsfall eller samlivsbrudd vil pengene gå inn i boet, dessuten kan midler overført fra foreldre til barn utløse arveavgift.

- Dersom de oppsparte midlene overføres til barna i ett jafs, vil det spise av fribeløpet i arveavgiften, forklarer fagsjef i Skattebetalerforeningen, Gry Nilsen.

- Men om midlene overføres i porsjoner, vil fribeløpet ikke bli rammet, så fremt beløpet ikke overstiger det årlige fribeløpet for gaver.

Unngå arveavgift

Reglene er slik at man årlig kan overføre et halvt grunnbeløp - som for tiden er 39.608 kroner fra hver giver til hver mottager - uten at det blir arveavgiftspliktig.

Et annet alternativ er å overføre pengene som løpende studiestøtte. Da finnes det ingen øvre beløpsgrense for skolepenger, som semesteravgift, eksamensgebyr, skolemateriell og lignende, opplyser Nilsen.

Støtten kan også brukes til å dekke vanlige levekostnader mens man er i utdanning. Her er det en beløpsbegrensning basert på Lånekassens satser.

Kan utløse formueskatt

Avgjørelsen om barnetrygden skal spares i foreldrenes eller barnas navn, vil ifølge Gry Nilsen ikke få noen særlige skattemessige konsekvenser.

- De fleste foreldre har såpass mye gjeld at det ikke har noen betydning om de får påplussing i formuen. Og fram til barnet fyller 17 år, lignes det uansett sammen med foreldrenes inntekt. Først etter fylte 17 år vil barnet få sin egen skattbare formue, opplyser Nilsen.